RNC Pharma: Доля ЛП, реализуемых с доставкой до потребителя, по итогам 1-2 кв. 2023 г. не превышает 4,5-5% от общего денежного объёма e-com канала

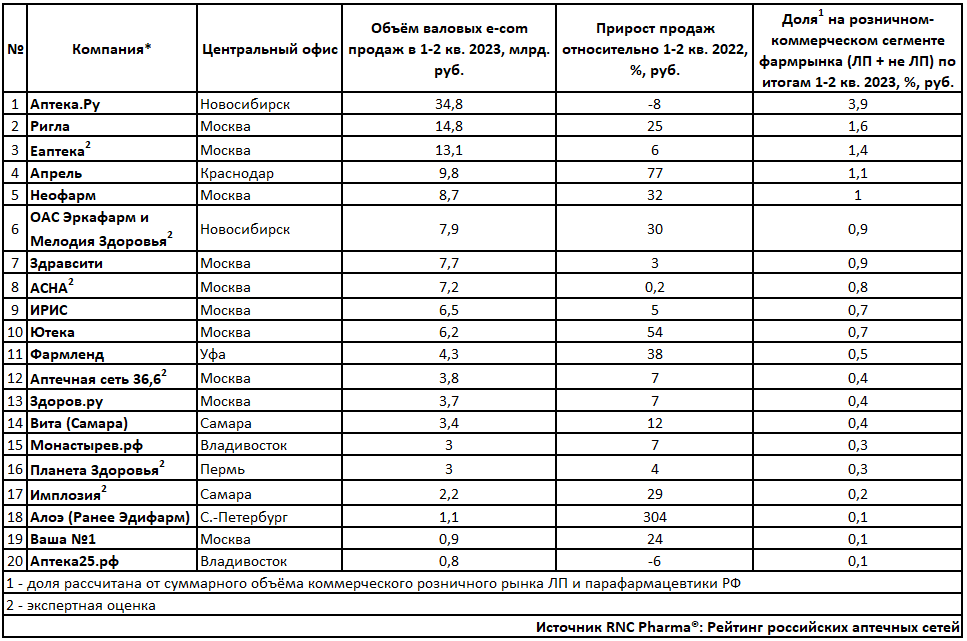

RNC Pharma представляет ТОР-20 компаний e-com сегмента российской фармацевтической розницы по итогам 1-2 кв. 2023 г.

По итогам 1-2 кв. 2023 г. суммарный объём он-лайн продаж/бронирования продукции аптечного ассортимента (ЛП + парафармацевтика) в России составил 158,5 млрд. руб. (в ценах конечного потребления, включая НДС). Рублёвая динамика относительно аналогичного периода 2022 г. зафиксирована на уровне 11,2%. С одной стороны это почти в три раза больше средних показателей роста по российской фармрознице, с другой это кратно ниже темпов, которые электронная коммерция демонстрировала в предыдущие годы. Признаки стагнации явно ощущались здесь ещё в конце прошлого года, и сейчас среди топовых компаний очень хорошо видно, какие игроки отодвинули развитие e-com направления на второй если не на третий план, а какие продолжают инвестиции в данный сектор, в ТОР-20 они распределяются ровно поровну.

Наверное, никто не будет отрицать, что перспективы возобновления роста в сфере электронной коммерции напрямую связаны с действующим запретом на дистанционную реализацию рецептурного ассортимента. Он делает экономику доставки малопривлекательной как для потребителя, так и для компаний, которые работают в данном сегменте. В конце июня 2023 г. Минздрав РФ отчитался о промежуточных результатах эксперимента по продаже Rx-препаратов, согласно этим данным за первые три месяца пилотного проекта было обработано порядка 80 рецептов. Чуть раньше похожие цифры озвучивали представители Министерства здравоохранения Московской области, которые охарактеризовали количество обработанных рецептов словосочетанием «двузначное число». Понятно, что при таких параметрах быстрое развитие данного сервиса даже в формате пилотных проектов не представляется возможным. В итоге даже с учётом возможности свободной онлайн торговли ОТС-категории, доля ЛП, которые оформляются с доставкой, по нашим оценкам не превышает в среднем по стране 4,5-5% от общего объёма e-com канала в денежном выражении.

В 1-2 кв. 2023 г. общая выручка организаций, входящих в ТОР-20, достигла 142,8 млрд. руб. (в ценах конечного потребления, включая НДС), в общем объёме российской фармрозницы, с учётом нелекарственного ассортимента это приблизительно 90,1%. За прошедший год уровень концентрации в сегменте вырос на 3,7%. Даже несмотря на сокращение объёма инвестиций в он-лайн и падение размера выручки со стороны ряда топовых компаний ситуация за пределами двадцатки выглядит ещё хуже.

В анализируемом периоде абсолютным рекордсменом с точки зрения динамики в ТОР-20 компаний стала «Алое», относительно 1-2 кв. 2022 г. продажи организации в рамках e-com сегмента выросли в 4 раза. Продолжает активно развивать онлайн направление «Апрель» (рост на 77%), компания по итогам 1-2 кв. 2023 г. занимает 4-ю строчку, и если организация обеспечит сопоставимую динамику до конца года, они легко смогут претендовать на третье место. Тем более, что параллельно развитию e-com направления компания выдающимися темпами развивает офф-лайн инфраструктуру, которая в свою очередь выступает базисом развития формата электронной торговли. Высокие темпы показывает так же «Ютека» (+54%), при этом агрегатор сейчас объединяет почти 55% российских аптек.

Худший результат с точки зрения динамики по итогам 1-2 кв. 2023 г. продемонстрировала «Аптека.ру», за год продажи компании потеряли 8%, впрочем тут надо иметь в виду высокую базу прошлого года, а также тот факт, что компания является абсолютным лидером сегмента электронной коммерции на фармрынке, подвинуть которую в среднесрочной перспективе едва ли кому-то удастся. Сопоставимый спад фиксируем так же по компании «Аптека25.рф» из Владивостока, здесь относительно 1-2 кв. 2022 г. падение на 6%.

таб. ТОР-20 аптечных сетей и объединений по доле продаж через собственные он-лайн сервисы по итогам 1-2 кв. 2023 г.**

Eng

Eng